https://www.finmag.cz/finance/440844-krach-silicon-valley-bank-pro-uplne-laiky-opakuje-se-snad-rok-2008

Krach Silicon Valley Bank pro úplné laiky. Opakuje se snad rok 2008?

Krach americké prominentní banky Silicon Valley Bank (SVB) vyvolává nepříjemné reminiscence na rok 2008 a pád Lehman Brothers. Proč je ale teď situace jiná? A v čem se teď otevírá příležitost pro investory s pevnými nervy?

Představte si, že řídíte banku. A ne zrovna obyčejnou. Na kávu za vámi běžně chodí zakladatelé různých technologických startupů. Píše se rok 2021 a byznys jde skvěle. Snad ani nemůže být lepší. Vaši zákazníci oplývají penězi, investoři totiž startupy zbožňují. Stačí vyslovit kouzelná slova: fintech, cleantech, umělá inteligence, robotika. Hodně potom pomáhá „blockchain“.

Vaše banka se stala tržním lídrem v segmentu poskytování bankovních služeb startupům a je šestnáctou největší bankou v USA. Patříte mezi těžké váhy.

Jako CEO ale řešíte kuriózní problém. Startupům se nebývale daří, tak si u vás ukládají spoustu peněz. Je to hotová záplava. Ale co s ní máte dělat?

Jedno řešení se nabízí: můžete peníze zainvestovat do kvalitních dluhopisů. Jenže to má jeden háček.

Problém „vyřešen“

Jak už bylo řečeno, nejste žádnou obyčejnou bankou, která by přijímala vklady od domácností a poskytovala hypotéky. Váš byznys model je jiný. Vaši klienti, zmíněné technologické startupy, totiž úvěry moc nepotřebují. Mají spoustu peněz od investorů, zejména venture fondů. Nějaké úvěry samozřejmě poskytnete, je jich ale relativně málo.

Pád Silicon Valley Bank. Jak číst krach jedné z top bank a je na místě panika?

Krach Silicon Valley Bank s sebou ve světle vysokých úrokových sazeb nese pachuť z krize 2008. Její pád zasáhl banky po celém světě. Je ale na místě bát se nové krize?

Jedno řešení se nabízí: můžete peníze zainvestovat do kvalitních dluhopisů. Jenže to má jeden háček. Americká centrální banka (Fed) drží úrokové sazby proklatě nízko, takže krátkodobé americké vládní dluhopisy nabízí mizerné výnosy.

A tak se rozhodnete velkou většinu peněz zainvestovat do dlouhodobých cenných papírů krytých hypotékami. Ani tam to není na žádnou oslavu – dostanete se na průměrný výnos něco málo přes 1,6 % ročně. Ale váš problém je vyřešen.

Tedy do doby, než nastane jiný.

Takže klienti začnou vybírat ještě víc peněz a banka musí prodávat víc dluhopisů se ztrátou. Záhy přichází run na banku.

Sázka na (ne)jistotu

SVB si tím, že zainvestovala do dlouhodobých dluhopisů, vsadila na to, že ultranízké úrokové sazby přetrvají. Jinými slovy, že Fed nebude mít důvod úrokové sazby razantně zvyšovat.

Zdálo se, že taková sázka je vlastně sázkou na jistotu. V období po finanční krizi 2008 se míra inflace držela velice nízko. Centrální banky vyspělých zemí měly problém vůbec dosáhnout svého dvouprocentního inflačního cíle. A když v roce 2020 přišla pandemie koronaviru, panovaly naopak obavy z deflace.

Lesk a bída venture kapitálu. Proč se ruleta kasina na steroidech zastavila?

Nejbohatší pramen financování (nejen) technologického vzestupu Západu prakticky vyschl: investoři se zálibou ve vysokém stupni rizika se najednou bojí. Nelitujte je, mohou si za to sami. Horší je, že na to dlouhodobě doplácíme všichni.

Jenže v průběhu roku 2021 se inflace vrátila – ve velkém stylu. Fed začal zvedat úrokové sazby. Razantně.

S tím, jak úrokové sazby svižně rostly, klesala tržní cena dluhopisů, které SVB držela. Tak dostala první zásah. Ten by ovšem za jiných okolností rozhodně nebyl fatální. Ztráty jsou totiž jen papírové. Stačí dluhopisy držet až do jejich splatnosti, kdy je vyplacena nominální hodnota (společně se všemi výnosy), a je po problému.

Bohužel přišel ještě druhý zásah. Existuje jeden segment, který je na rostoucí úrokové sazby obzvlášť citlivý. Přesně tak, startupy. Těm se zhoršuje přístup k financování. Kapitálu je míň a je výrazně dražší. Jednoduše řečeno, startupy už neoplývají penězi. Naopak začínají vybírat ze svých bankovních účtů. A tady už se dostáváme zpět k SVB, která se dostala do vážné situace.

Ve zkratce: dluhopisy, které banka drží, ztrácí v důsledku rostoucích sazeb hodnotu. Ve stejnou dobu začínají startupy vybírat peníze ze svých účtů u SVB. Banka je nucená prodávat dluhopisy a realizovat tak ztráty. V očích klientů začíná vypadat jako finančně nestabilní. Vytrácí se důvěra.

Takže klienti začnou vybírat ještě víc peněz a banka musí prodávat víc dluhopisů se ztrátou. Záhy přichází run na banku.

Regionální americké banky čelí značnému tlaku. Akciový index S&P Regional Banks v pondělí ztratil téměř 11 %.

Intervence vlády a Fed

Dva dny po pádu SVB zkrachovala i newyorská Signature Bank, která rovněž čelila prudkému odlivu vkladů. Nicméně tady se jedná o jiný příběh. Signature se v uplynulých letech výrazně zaměřila na sektor kryptoměn. Po nedávném splasknutí krypto bubliny ovšem přišlo vystřízlivění. Po runu na SVB byla Signature „na ráně“.

Po bleskovém pádu dvou bank se americká vláda a Fed rozhodly pro intervenci. Jednak bylo rozhodnuto, že klienti zkrachovalých bank budou ochráněni před ztrátou. A to včetně těch, jejichž vklady přesahují limit 250 tisíc dolarů (obrovská úleva pro celou řadu startupů), v přepočtu kolem 5,5 milionu korun.

Fed potom ohlásil podpůrný program, takzvaný Bank Term Funding Program. Cíl programu je jasný. Pokud se některá banka bude v dalších dnech potýkat se silným odlivem vkladů, bude moci využít úvěry od Fedu, aby nemusela rychle prodávat cenné papíry (dluhopisy).

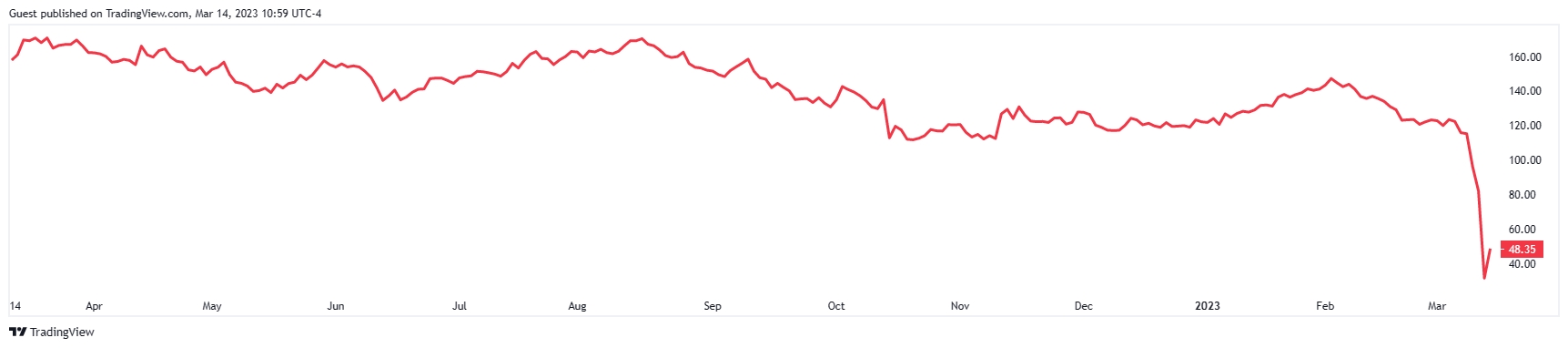

V těchto dnech čelí značnému tlaku regionální americké banky. Akciový index S&P Regional Banks v pondělí ztratil téměř 11 %. Citelný pád zaznamenaly především akcie banky First Republic, které se zřítily o téměř 62 % (viz graf výš), než v úterý začaly znovu mírně růst.

Pro investory s pevnými nervy se otevírá příležitost koupit si akcie významných bank za atraktivní ceny.

Opakování roku 2008 nikdo nechce

Za povšimnutí stojí, že zkrachovaly banky silně exponované na sektory, u kterých jsme v posledních letech pozorovali největší excesy. SVB byla de facto banka pro startupy a Signature se vezla na boomu kryptoměn. Tedy dokud trval. Je přirozené, že po splasknutí těchto dvou sektorových bublin pozorujeme na trhu určitý stres.

A přestože někteří mohou kritizovat právě probíhající rychlou intervenci americké vlády a Fedu, a poukazovat na morální hazard, nikdo dnes nechce opakovat rok 2008. Tehdy po chaotickém pádu investiční banky Lehman Brothers reálně hrozilo, že bankomaty přestanou vydávat hotovost.

Oproti roku 2008 je zde navíc obrovský rozdíl. Banky dnes nesedí na hromadě špatných úvěrů. Dnešní problém je o míře citlivosti na růst úrokových sazeb. Přitom platí, že velká většina bank z růstu sazeb profituje (poskytují úvěry s vyššími úrokovými sazbami). Jak ale ukazuje příklad SVB, existují i instituce, které jsou přesně v opačné situaci.

Důležitý je už zmíněný nový program Fedu Bank Term Funding Program, který bankám zajišťuje likviditu. Žádná banka už nebude nucena rychle prodávat cenné papíry se ztrátou. To je zásadní krok směrem ke stabilizaci.

Znamená to, že bolest už skončila? Ne nutně. Jisté ale je, že pro investory s pevnými nervy se otevírá příležitost koupit si akcie významných bank za atraktivní ceny.

Kam dál? Komentáře na Finmagu:

- Levá přidává, pravá škrtá. Vláda káže střídmost, přitom sama rozhazuje

- Nerovný souboj s USA. Český průmysl musí zezelenat, jinak nepřežije

- Nemáš děti? Chceš volit? Zaplať daně! Ďáblův advokát radí, jak na rozpočet

- Sliby chyby. Zemanův příklon k Číně se Česku ani za mák nevyplatil

- Ekonomika života a smrti. I drobná změna může lidstvu přinést biliony

Související témata

Nejnovější podcasty