https://www.finmag.cz/finance/266087-kolik-si-sporit-na-duchod

Kolik si spořit na důchod?

Zní to děsivě, ale abyste si za 30 let mohli užívat měsíční rentu ve výši deseti tisíc, potřebujete spořit 6 300 korun měsíčně a tuto částku každoročně navyšovat o inflaci. Počítejme společně…

Před měsícem jsme si v článku Kolik milionů potřebujete na penzi ukázali, že na rentu 10 000 měsíčně byste měli mít kapitál tři až čtyři miliony. Tři miliony postačí pro rentu čerpanou z kapitálu, čtyři miliony potřebujete pro nekonečnou rentu čerpanou pouze z výnosů. Dnes do úvahy přidáme inflaci a podíváme se, kolik bychom si tedy měli na penzi spořit.

Jak zohlednit inflaci?

Začněme s inflací, potvorou, která našim úsporám neustále užírá kupní sílu. Pokud máte vlastní bydlení, tak byste v dnešní době měli s deseti tisíci korun na osobu bez problémů vyžít. Bude to ale stačit i za 30 let? Těžko. V tu dobu nemusí tato částka stačit ani jídlo. Při inflaci čtyři procenta ročně by za 30 let byla kupní síla renty v nominální výši deset tisíc korun jen 3 083 korun.

- Kupní síla = částka : (1 + inflace)doba

10 000 : 1,0430 = 3 083

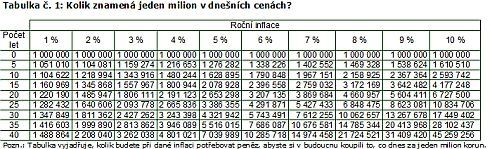

Jestliže tedy dnes na desetitisícovou měsíční rentu potřebujeme tři až čtyři miliony korun, kolik budeme potřebovat za 10, 20 nebo 30 let? Například při čtyřprocentní inflaci bychom za 30 let potřebovali mít téměř deset až třináct milionů korun.

- Suma po inflaci = suma dnes × (1 + inflace) doba

3 000 000 × 1,0430 = 9 730 193

4 000 000 × 1,0430 = 12 973 590

Pro zjednodušení můžete vycházet z následující tabulky pro jeden milion korun a vynásobit daným poměrem. Čili v našem případě si najdeme řádek 30 let a sloupec čtyři procenta – jeden milion v dnešních cenách za 30 let při čtyřprocentní inflaci činí 3 243 398 korun. Čtyři miliony jsou čtyřnásobek, tj. 12 973 590.

Tabulku v původní velikosti najdete zde.

Jak spočítat měsíční úložku?

Naspořit 13 milionů není žádná legrace. Při konstantních úložkách a zhodnocení šest procent ročně by bylo potřeba po dobu 30 let spořit cca 13 250 korun měsíčně. Výpočet už je malinko složitější:

- Spořená částka = požadovaná suma : [(1 + výnos)(doba + 1) – (1 + výnos)] : výnos

Přičemž v našem případě nesmíme zapomenout, že počítáme měsíční spořenou částku, tudíž i dobu musíme počítat v měsících a roční (p. a.) výnos překalkulovat na měsíční (p. m.) výnos.

- 12 973 590 : : [1,04(1 : 12) - 1] = 13 248

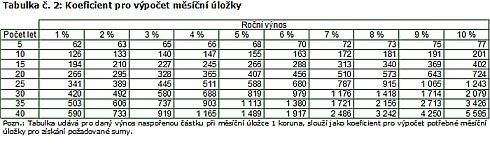

Pro usnadnění nabízím tabulku koeficientů, kterými stačí podělit požadovanou sumu, a dostanete potřebnou měsíční úložku:

Tabulku v původní velikosti najdete zde.

V našem případě platí 12 973 590 : 979 = 13 252 (drobný rozdíl je dán zaokrouhlením koeficientů na celé číslo)

Takto můžete velmi rychle spočítat potřebnou konstantní úložku pro různé horizonty, výnosy a inflaci. Například pro získání sumy jeden milion korun (bez zohlednění inflace) potřebujete následující měsíční úložky:

Tabulku v původní velikosti najdete zde.

Pro kontrolu se vrátíme k našemu příkladu. Potřebujeme-li za 30 let naspořit při výnosu šest procent ročně sumu 12 973 590 korun, pak jednoduchou trojčlenkou získáme potřebnou měsíční úložku: 12 973 590 × 1021 : 1 000 000 = 13 246 (drobný rozdíl je opět daný zaokrouhlením koeficientů).

Navyšování spořené částky

V reálném životě je ale tato kalkulace k ničemu. Prozatím jsme počítali jen s inflací nákladů, nezohlednili jsme však inflaci příjmů. Jak klesá kupní síla peněz a rostou ceny zboží, podobně rostou i mzdy. Jsou to spojené nádoby. V praxi bychom tedy měli plánovat s postupným navyšováním spořené částky o inflaci.

To už je výrazně složitější simulace. Pro zjednodušení můžete ale uvažovat tak, že pokud náklady i příjmy porostou stejným tempem o inflaci, tak můžete v podstatě kalkulovat bez inflace. Nebudete tedy navyšovat o inflaci ani potřebnou sumu, ani spořenou částku. O inflaci pouze očistíte výnosy, tedy v našem případě budete kalkulovat s reálným výnosem dvě procenta ročně.

Podle tabulky č. 3 dopočítáte, že na čtyři miliony za 30 let při šestiprocentním ročním výnosu a čtyřprocentní inflaci (tedy dvou procentech reálného výnosu) potřebujete začít spořit 8 128 korun měsíčně (4 × 2 032) a tuto částku každý rok navyšovat o čtyři procenta. Není to úplně přesný výpočet, ale pro představu bohatě postačí. Přesnou simulací bychom se dostali na počáteční měsíční částku 8 379 korun.

Kolik si tedy máme spořit?

Závěr tedy zní, že pokud chcete mít za 30 let doživotní rentu z výnosů 10 000 měsíčně (v dnešních cenách), měli byste spořit měsíčně více než 8000 korun a tuto částku každoročně navyšovat s inflací. Při výpočtu jsme kalkulovali s reálným ročním výnosem investic dvě procenta nad inflací, což zhruba odpovídá dlouhodobému tempu růstu globální ekonomiky. 8 000 měsíčně je výrazně více než si dnes lidé spoří v penzijních fondech a je to také výrazně více, než si většina lidí je schopna spořit.

Na zajištění nám však postačí plánovat s rentou postupně čerpanou z naspořeného kapitálu. Jak jsme si řekli minule, k tomu by nám měly stačit tři miliony v dnešních cenách. To znamená při jinak stejném zadání po dobu 30 let měsíčně spořit 6 300 korun a částku každoročně navyšovat o inflaci. I to je ovšem stále pro většinu lidí nereálné.

Tím se dostáváme k jádru problému. Klíčem k úspěchu je čas. Čím dřív si začneme na penzi spořit, tím menší částky je nutné si odkládat. Pokud dobu akumulace prodloužíme na 40 let, pak nám postačí měsíčně spořit zhruba 4 250 korun a opět tuto částku postupně navyšovat o inflaci. Ani to není málo, ale už je to částka, kterou dost lidí uspořit dovede.

Možná mě budou někteří v diskuzi kamenovat, že spořit si 40 let na důchod je nesmysl a že na to lidé nemají peníze a podobně. Souhlasím, že jsou to všechno jen čísla a nikdo z nás neví, co během příštích desetiletí zakusíme ve skutečném životě. Osobně mám také jiné priority, pokud jde o zabezpečení na stáří. V prvé řadě je potřeba dobře vychovat vlastní děti. V dnešním článku se pouze snažím odhalit realitu – tisícovkou v penzijním připojištění se prostě na důchod nezajistíte. Potřebujete spořit mnohem víc, mít vyšší výnosy a začít co nejdřív.

Autor je ředitel a hlavní investiční manažer FINEZ Investment Management

Nejnovější podcasty