https://www.finmag.cz/finance/307086-jan-traxler-investicni-vyhled-na-rok-2016

Jan Traxler: Investiční výhled na rok 2016

Výnosový potenciál akcií i dluhopisů je už velmi nízký, upřednostnil bych dnes nemovitosti. Spekulativně sázím příští rok na zemědělské komodity. U všech investic doporučuji řešit měnové zajištění do korun.

V roce 2015 se na trhy vrátila normální volatilita. Po několika neobvykle klidných letech začaly ceny akcií, komodit i dluhopisů skákat nahoru a dolů. Také kurzy měn byly často jako na houpačce. Tento trend bude pravděpodobně nadále pokračovat.

Stejně tak budou nadále značnou roli ve vývoji na trzích hrát centrální banky a jejich monetární politika. Například v Evropě můžeme zcela jistě i v příštím roce očekávat záporné úrokové sazby, tedy potažmo prakticky nulové výnosy státních dluhopisů a všech standardních depozitních produktů (spořicí účty, termínované vklady a podobně) Na druhou stranu závislost trhů na „umělé výživě“ v podobě kvantitativního uvolňování slábne, respektive její stimulační efekt slábne. Zejména na akciových trzích se ke slovu vrací fundamenty. Více než politika centrálních bank budou investory zajímat hospodářské výsledky jednotlivých firem.

Index MSCI World

Investovat a šetřit!

Jasně – dobře si vychovat hodně šikovných dětí, pořídit si byt, aby se nemusel platit nájem, a zahrádku, aby si člověk sám vypěstoval lacino dobroty.

Ale k tomu pořád investovat a šetřit.

Rádi poradíme s výběrem a pomůžeme porovnat:

Akcie: Dlouhodobá jistota

Rok 2015 nebyl pro akcie moc příznivý. V srpnu jsme dokonce byli svědky největšího intradenního propadu na akciových trzích od roku 2009. Nejvíc se dařilo akciím v Japonsku a v Evropě. Globální akciový index MSCI World je ale aktuálně mírně ve ztrátě oproti hodnotě ze začátku roku, zhruba dvě procenta. Index MSCI Emerging Markets, měřící vývoj cen akcií na rozvíjejících se trzích, je ve ztrátě zhruba deset procent. Velké rozdíly jsou patrné v jednotlivých sektorech. V souladu s očekáváním celý rok padají ceny akcií těžařů ropy a prakticky všech komodit. Naopak pozitivní výsledky reportovaly zejména firmy z IT sektoru, ze zdravotnictví a ze spotřebitelského sektoru.

Stále platí, že akcie ve světě dnes v průměru nejsou levné a mnoho faktorů signalizuje hrozbu blížícího se obratu trendu. Jestli ale v příštím roce zažijeme výrazný propad, to opravdu netuším. K tomu je zapotřebí také nějaký spouštěč, a co a kdy to bude, to se těžko predikuje. Každopádně výnosový potenciál akcií je krátkodobě značně omezený.

Na druhou stranu dlouhodobě akcie byly, jsou a budou nejvýnosnější třídou aktiv. Výnosy akcií dlouhodobě výrazně překonávají inflaci. Může za to především rostoucí počet obyvatel na Zemi, ale také růst produktivity práce. Ačkoliv krátkodobě je poměrně rizikové investovat do akcií, dlouhodobě je to naopak nejrozumnější a nejefektivnější investice. Optimální je investovat do akcií nebo akciových fondů pravidelně, třeba na měsíční bázi, a průměrovat tak nákupní ceny.

Rozumnou alternativou je také aktivně řízený long/short equity fond, který může v případě nějakého většího propadu zajistit držené pozice spekulací na pokles. Velkou roli bude v následujícím roce pravděpodobně hrát také výběr konkrétních akcií. Trh jako celek má už v průměru malý potenciál růst, ale pár akcií vždycky bude vyčnívat, zatímco jiné budou zaostávat. Komu se podaří vybrat ty správné, může i v příštím roce dosáhnout na zajímavé výnosy. Osobně ale žádné žhavé tipy pro příští rok nemám.

Dluhopisy: Nevydělají

Komentář k dluhopisům bych mohl kopírovat z loňského roku. Cena státních dluhopisů České republiky stoupla na takovou úroveň, že jejich výnos do splatnosti na desetiletém horizontu je zhruba 0,5 procenta ročně před zdaněním, po zdanění víceméně kladná nula (Pozor, daň se platí z úroku, nikoliv z kalkulovaného výnosu do splatnosti. Samotná daň je tak mnohdy vyšší než výnos do splatnosti.)

To má samozřejmě dalekosáhlé negativní důsledky pro naše úspory, aniž by si to většina lidí uvědomovala. Výnosy konzervativních dluhopisových fondů jsou vyčerpány na deset let dopředu. Ne že by jim nyní hrozily nějaké výrazné ztráty, ale prostě už nemají jak vydělat. To samé platí pro penzijní připojištění a konzervativní fondy doplňkového penzijního spoření.

Jan Traxler

Odborník na akcie, zakladatel a ředitel společnosti FINEZ Investment Management, poskytující privátní investiční poradenství.

Publikuje pravidelně v deníku E15, v měsíčníku Finanční řízení & controlling v praxi, na portálech Investujeme.cz, Finmag.cz, Peníze.cz a příležitostně v dalších médiích.

Hodně lidí stále na důchod spoléhá na penzijní připojištění, protože tam mají příslib nezáporného zhodnocení. Málokdo tuší, do čeho vlastně ty fondy investují a že jejich výnosový potenciál je dnes prakticky nulový. Komu do důchodu zbývá ještě víc let, měl by – pokud chce využít státem podporovaný instrument – logicky volit dynamický fond doplňkového penzijního spoření, jinými slovy investovat pravidelně do akcií. Při vkladu tisíc korun měsíčně to po dvaceti letech může dělat rozdíl až půl milionu korun.

V žádném případě tím ale nechci říct, že do dluhopisů není dnes vhodné investovat. Dluhopisy by měly hrát podstatnou roli v každém investičním portfoliu. Jen je potřeba hledat dluhopisové fondy, které mají flexibilní strategii a investují dnes například do středně rizikových podnikových dluhopisů nebo do státních dluhopisů v zemích s vyššími úroky (například Mexiko, Malajsie a podobně). Nemělo by se ale zase jednat o vyloženě rizikové dluhopisy typu Ukrajina nebo Řecko.

V souvislosti s dluhopisy důrazně varuji před neveřejnými emisemi dluhopisů různých malých firmiček, se kterými se poslední roky v České republice roztrhl pytel. Pod příslibem „fixního úroku“ lidé často půjčují peníze malému s. r. o. a zcela ignorují do očí bijící kreditní riziko – riziko, že daná společnost nedodrží své závazky, ať už záměrně nebo shodou nešťastných okolností. Od dluhopisů požaduji primárně nízké riziko, proto vždy volím raději dluhopisový fond s několika stovkami emisí a s měnovým zajištěním do korun.

Investiční poradna

Do čeho a jak investovat

Leží vám na běžném účtu sto tisíc a nevíte, co s nimi? Nejste si jistí garantovanou investicí, kterou vám nabídli v bance? Chcete vědět víc o investování do podílových fondů? Nechejte si poradit!

Zeptejte se analytika Partners Aleše Tůmy a dalších odborníků v Investiční poradně na Peníze.cz.

Měny: Až skončí intervence

Měny sice nepovažuji za samostatnou třídu aktiv, ale vývoj kurzů měn má často dost podstatný vliv na výnosy investic přepočtené do korun. Česká národní banka zatím drží slovo a intervencemi na měnových trzích udržuje kurz koruny nad hladinou 27 korun za jedno euro. Bankovní rada ČNB po posledním zasedání potvrdila, že tento závazek hodlá držet minimálně do poloviny příštího roku. Dá se však předpokládat, že v druhé polovině roku 2016 nebo nejpozději v roce 2017 banka přestane na trhu intervenovat. Až ČNB ukončí intervenční režim, koruna může začít strmě posilovat. Dovedu si bez problémů představit posílení koruny o deset až patnáct procent.

V takovém případě by jakékoliv vklady a investice v zahraniční měně po přepočtu do korun ztratily deset až patnáct procent hodnoty. To se samozřejmě netýká jen eura. Proto dnes důrazně všem svým klientům doporučuji investovat do fondů či jiných produktů s měnovým zajištěním do korun. Vždycky je ale potřeba ověřit, jestli daný fond měnové riziko skutečně zajišťuje. Mnoho fondů je sice vedeno v korunách, ale fakticky většina investuje v eurech a dolarech, přičemž jen některé zajišťují měnové riziko. V tomto směru se raději poraďte s profesionálem, abyste pak nebyli v šoku, že váš „korunový fond“ není vlastně korunový a prodělává na posílení české měny.

Komodity: Totální výprodej

Kdo před rokem vsadil na komodity, tahá se dnes za vlasy. Na komoditních burzách by měla viset cedule „totální výprodej“. Cena ropy od začátku roku spadla o dalších 30 procent. Ještě loni v létě stál barel ropy přes sto dolarů a dnes se obchoduje za méně než 40 dolarů. Ještě drastičtější propad má za sebou v posledních letech uhlí nebo železná ruda.

Index Dow Jones Commodity

V roce 2015 poklesla cena všech těžených komodit s výjimkou uranu, který si jako jediný udržel cenu z počátku roku. Cena zlata a stříbra klesla zhruba o deset procent, měď ztratila téměř třicet procent, nikl čtyřicet procent. Také většina zemědělských komodit v uplynulém roce na burze výrazně zlevnila. Cena kukuřice klesla zhruba o deset procent, pšenice o 20 procent a káva dokonce o třicet procent. Hodnota všech celokomoditních indexů je nyní na nejnižší úrovni za posledních deset až patnáct let.

U těžených komodit pravděpodobně potrvá ještě několik let, než se vyrovná převis nabídky nad poptávkou. Teprve pak může cena zase začít růst. Jiná situace je u zemědělských komodit, kde vše do značné míry závisí na počasí a aktuální úrodě.

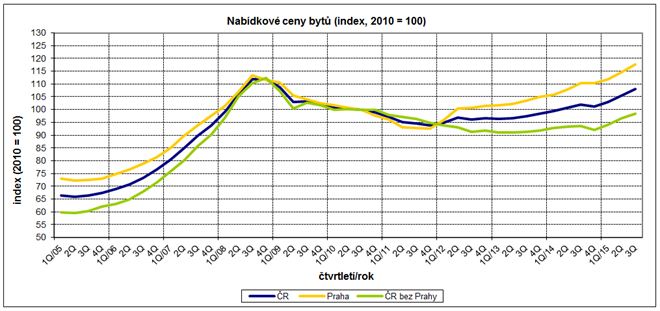

Nemovitosti: Držák

Ceny nemovitostí v České republice v roce 2015 poměrně výrazně stouply. Ceny bytů v Praze rostou již čtvrtým rokem. Postupně se přidává i zbytek republiky, zejména Brno a v podstatě všechna větší města. Rostou i ceny stavebních parcel nebo zemědělské půdy.

Nemovitosti patří dlouhodobě k nejbezpečnějším investicím. Udržovaná nemovitost si dlouhodobě uchovává reálnou hodnotu, její cena roste s inflací. Vedle toho mi generuje pravidelný výnos z nájmu. S klienty často řešíme investice do nemovitostí, ty zpravidla tvoří základ každého konzervativního a vyváženého portfolia. I s menším kapitálem je možné investovat do nemovitostí, a to prostřednictvím nemovitostních fondů. Navíc je to zpravidla časově, finančně a daňově efektivnější než se starat o správu nemovitosti, řešit neplatiče a podobně.

Investice pro rok 2016?

Pokud bych měl vyzdvihnout nějakou investici na rok 2016, tak bych se držel právě nemovitostí. Klienti zde mají stabilní výnos řádově tři až pět procent ročně, což není nic převratného, ale v dnešní době je to vysoké zhodnocení v porovnání s úroky v bance, přitom člověk neriskuje vysoké ztráty, tak jako u akcií. Akcie tím rozhodně nezatracuji, ale aktuálně je můžu doporučit jen s dlouhodobým horizontem a pravidelnou frekvencí nákupů. Kdybych si chtěl příští rok zaspekulovat, jako že určitě budu chtít, vsadil bych na zemědělské komodity.

Meteorologové z NOAA (amerického Národního úřadu pro oceán a atmosféru) letos varují před jevem zvaným El Niňo, který se může zařadit k nejsilnějším v novodobé historii. Odchylka teploty oceánské vody u rovníku totiž dosahuje nejvyšší hodnoty od roku 1998. Tento jev dovede někdy pořádně zamávat s počasím od Jižní Ameriky přes Austrálii až po jihovýchodní Asii a může mít vedlejší dopad i na počasí v Severní Americe. Pokud by v důsledku toho byla příští rok ve světě špatná úroda, mohou ceny zemědělských komodit prudce stoupnout. Je to ale velmi riziková spekulace.

Nejnovější podcasty