https://www.finmag.cz/finance/267100-konzervativni-portfolio-s-vynosem-ctyri-az-sest-procent-rocne

Konzervativní portfolio s výnosem čtyři až šest procent ročně

Klasické poučky doporučují konzervativním investorům fondy peněžních trhů a dluhopisové fondy. Ovšem výnos takového portfolia nedosáhne ani čtyř procent ročně. Jak sestavit konzervativní portfolio se zhodnocením čtyři až šest procent ročně?

Naposledy byla řeč o rizikovém investování do akcií malých růstových firem s výnosovým potenciálem nad deset procent ročně.

Dnes se podíváme na opačnou stranu výnosově/rizikového spektra. Jak sestavit dlouhodobé portfolio pro konzervativního investora s co nejmenšími výkyvy a výnosovým potenciálem čtyři až šest procent ročně?

Osobně pro dlouhodobé investice konzervativním investorům velmi často doporučuji dobře diverzifikované portfolio dividendových akcií. Má to ovšem háček, při špatném načasování se může stát, že hodnota portfolia krátkodobě klesne i o třicet procent. V takové situaci investoři mají tendence podlehnout emocím a investice se zbavovat.

Klasické investiční poučky, kterých se drží většina poradců a bankéřů, doporučují konzervativním investorům portfolio složené převážně z fondů peněžních trhů a z dluhopisových fondů, které investují do bonitních vládních dluhopisů. Na dlouhodobém horizontu pak někteří poradci do portfolia přimíchají deset až patnáct procent akcií a deset až patnáct procent korporátních dluhopisů rizikovějšího stupně (tzv. high yield dluhopisy).

Takové portfolio má sice velmi nízkou volatilitu, ale problém je tu s výnosovým potenciálem. V současné tržní situaci si troufám tvrdit, že budoucí výnos tohoto portfolia na pětiletém až desetiletém horizontu nedosáhne ani čtyř procent ročně, protože dluhopisové fondy čeká špatné období. To už se vyplatí raději nechat peníze na termínovaném vkladu.

Jakým způsobem lze optimalizovat portfolio investic, aby potenciál výnosu dosáhl čtyř až šesti procent ročně, ale riziko krátkodobého poklesu přitom zůstalo nízké?

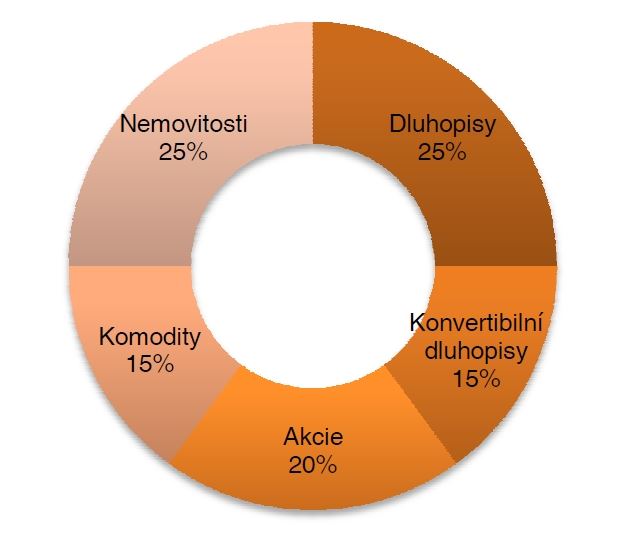

V prvé řadě bychom do portfolia měli vybírat pouze investice, které mají potenciál zhodnocení alespoň pět až šest procent za rok. To momentálně zcela vylučuje konzervativní dluhopisy, které v uplynulých letech přinášely vyšší zhodnocení, ale už svůj potenciál vyčerpaly. Zároveň bychom se měli pokusit portfolio co nejlépe diverzifikovat mezi investice, které spolu příliš nekorelují. Dále by portfolio mělo být pokud možno zajištěné proti měnovému riziku, zejména v případě eurových a dolarových investic. Základní struktura portfolia může vypadat například následovně:

Ukázka dlouhodobého konzervativního portfolia

Zdroj: FINEZ Investment Management

Akcie versus dluhopisy

Dluhopisová složka by měla být zastoupena dluhopisy s vyšším výnosem do splatnosti, tedy firemními dluhopisy rizikovějšího stupně, nebo případně i vládními dluhopisy emitovanými na rozvíjejících se trzích, kde je kapitál dražší (vyšší úrokové sazby). Takto zaměřené dluhopisové fondy mají zpravidla průměrný výnos do splatnosti kolem šesti procent ročně.

Jedná se sice o dluhopisové fondy s vyšší volatilitou, ale tvoří protiváhu akciím – v prostředí klesajících úrokových sazeb, které zpravidla doprovází špatný makroekonomický vývoj, roste tržní cena dluhopisů s vyšším úrokovým kuponem. Jinými slovy, když se nebude dařit akciím, tyto dluhopisové fondy by měly dosahovat vyššího zhodnocení než šest procent ročně a vyvažovat vývoj hodnoty celého portfolia. Když se naopak akciím bude dařit, mohou být výnosy těchto dluhopisových fondů nižší než šest procent.

Tento vyvažující efekt je ještě posilněn konvertibilními dluhopisy, které nesou pevný úrok, ale zároveň jsou směnitelné za akcie. V případě většího růstu cen akcií se tak jakoby zvětšuje akciová složka portfolia z 20 % na 35 %. Když se naopak akciím nedaří, převažuje dluhopisová složka.

Nemovitostní a komoditní fondy

Celé portfolio je dále vyváženo nemovitostní a komoditní složkou. V rámci komoditní složky by v případě konzervativního portfolia měly hlavní roli hrát necyklické komodity, tj. drahé kovy a zemědělské komodity. I tyto komodity stejně jako každé jiné vykazují značnou cenovou volatilitu. Samostatně je nelze považovat za konzervativní investici, ostatně to ani jiné složky portfolia. Ale jako příměs k akciím a dluhopisům plní svůj účel.

Cyklické komodity jako ropa nebo měď mají vysokou korelaci s akciovým trhem. V období ekonomické konjunktury rostou ceny akcií i cyklických komodit. Taková diverzifikace by neměla velký smysl. Ovšem vývoj ceny zlata s ekonomickým cyklem příliš nesouvisí. Zlato má pomáhat portfoliu zejména v dobách krizí a paniky na trzích. Zároveň spolu se zemědělskými komoditami dlouhodobě představuje dobrou ochranu před inflací. Zemědělské komodity jsou na ekonomickém vývoji zcela nezávislé, neboť poptávka je zde stabilní a ceny více méně ovlivňuje pouze nabídka, která se odvíjí od počasí a úrody.

Nemovitostní složka pomáhá stabilizovat vývoj celého portfolia. Vývoj hodnoty podílových listů nemovitostních fondů bývá velmi stabilní díky pravidelným příjmům z nájemného. Pouze následkem přecenění hodnoty nemovitostí někdy dochází k větším výkyvům. České nemovitostní fondy ale používají k oceňování hodnoty nemovitostí cashflow metodu, takže dokud mají spravované nemovitosti pronajaté, nehrozí u fondů žádné velké výkyvy.

Historická výkonnost

Určitě si při pohledu na strukturu portfolia mnoho čtenářů říká, že tohle přece není konzervativní portfolio. Možná by ho někteří označili za vyvážené, jiní dokonce za poměrně dynamické. Zde je potřeba vnímat rozdíl mezi výnosově/rizikovým profilem jednotlivých částí a výnosově/rizikovým profilem celku. Ačkoliv jednotlivé složky portfolia jsou poměrně dynamické (jinak bychom ani nemohli dosáhnout výnosu až šest procent), celkově má portfolio nízkou volatilitu a relativně stabilní růstovou tendenci.

Záměrně zde neuvedu konkrétní fondy, musím si něco nechat také jako eso v rukávu pro své klienty. Ale jedná se o skutečné portfolio složené z podílových fondů, které i v těžkých časech uplynulých let vydělalo čtyři procenta ročně na pětiletém horizontu a necelých osm procent ročně na tříleté periodě.

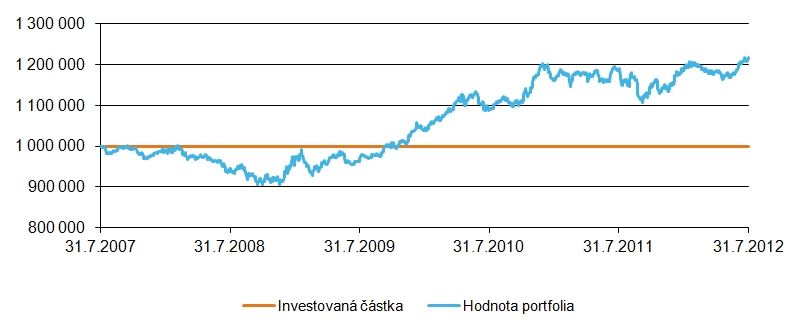

Simulovaný vývoj hodnoty portfolia v uplynulých pěti letech

Zdroj: FINEZ Investment Management

Z grafu je patrné, že se jedná o konzervativní portfolio s relativně nízkou volatilitou, které i v těžkém krizovém období od července 2007 do března 2009 neztratilo více než deset procent hodnoty. Také je ale z grafu patrné, že se jedná o dlouhodobé portfolio. V letech 2007, 2008 a 2011 hodnota portfolia stagnovala, nebo lehce ztrácela. Pro krátkodobé investice by tedy nebylo příliš vhodné.

S krátkodobými investicemi je problém. Krátkodobé konzervativní portfolio by mělo být skutečně složeno výhradně z konzervativních dluhopisů. Ovšem jak už bylo řečeno, jejich budoucí výnosový potenciál je momentálně velmi nízký, takže je jednodušší a bezpečnější nechat krátkodobé peníze ležet na spořicím účtu nebo na termínovaném vkladu.

Autor je privátní investiční poradce FINEZ Investment Management

Kurzy investování s Janem Traxlerem

FINEZ Investment Management pořádá otevřené kurzy investování:

- Začínáme investovat

Naučte se, jak zhodnocovat peníze lépe než v bance. Naučte se investovat chytře a efektivně. - Podílové fondy od A do Z

Naučte se vybírat kvalitně spravované fondy, sestavte si vlastní investiční portfolio. - Jak ovládnout akcie

Naučte se analyzovat akcie a spravovat si vlastní akciové portfolio.

Termíny, přihlášky a kontakty na webu FINEZ

Nejnovější podcasty