https://www.finmag.cz/finance/313511-lojza-novak-si-bere-hypoteku-na-krev-prechytraci-dsge-modely

Lojza Novák si bere hypotéku na krev. Přechytračí DSGE modely?

Nejnovější průzkum hypotečního trhu dokládá, co si realitní makléři šeptají delší dobu. Spousta tuzemských domácností, spousta Lojzů Nováků, splácí svoji hypotéku na krev. Kdyby došlo ke zhoršení podmínek úvěru, nedokážou ho splácet. Jenže Lojza má pro strach uděláno! Vyšších úroků se nebojí. Nepřijdou.

Z šetření, které agentura Ipsos provedla pro Fincentrum, plyne, že desetina lidí, kteří splácejí hypotéku, vynaloží na splátku úvěru a další výdaje na bydlení víc než tři čtvrtiny všech příjmů domácnosti. 44 procent domácností s hypotékou pak za uplynulý rok neušetřilo rezervu ani ve výši dvou splátek hypotéky.

Vyšší úroky by mnohé z nich finančně položily. Jak pravděpodobné je zhoršení úvěrových podmínek v jakkoli dohledné době je? Zapláče Lojza Novák, nebo ne ?

Lukáš Kovanda

Hlavní ekonom finanční skupiny Roklen.

Člen správní rady think-tanku Prague Twenty. Přednáší na Národohospodářské fakultě VŠE, kromě jiného vlastní předmět pop-ekonomie. Publikoval na sto rozhovorů s významnými světovými ekonomy, včetně řady laureátů Nobelovy ceny (Paul Samuelson, Ronald Coase, John Nash, Robert Solow, Harry Markowitz a další), a s dalšími osobnostmi typu Roberta Kiyosakiho či Bjørna Lomborga. Řadu z nich jste mohli číst na Finmagu

Lukáše Kovandu můžete sledovat také na Twitteru.

Knižně

Letitá stagnace? Nic nového

Vezměme to zeširoka. Šéfka americké centrální banky Jannet Yellenová hovořila po zatím posledním měnověpolitickém zasedání banky nezvykle ponuře. Pozorovatelé její výroky z minulého týdne interpretují tak, že Fed alespoň částečně přijímá teorii takzvané letité stagnace („sekulární stagnace“). Tu razí řada ekonomů v čele s Larrym Summersem (Summers, 2014 ), ministrem financí USA z Clintonovy éry.

Letitá stagnace není nic nového. Jako první s ní přišel už koncem třicátých let Alvin Hansen ( Hansen, 1939), školitel Paula Samuelsona, pozdějšího laureáta ekonomické Nobelovy ceny. Summers je mimochodem Samuelsonův synovec.

Hansen varoval před letitou stagnací zhruba od roku 1937, kdy si povšiml, že oživení třicátých let, které nastalo po Velké hospodářské krizi, nemělo takovou sílu, aby zajistilo pokračování trendového hospodářského růstu. Ekonomický produkt přepočtený na hlavu ani zaměstnanost zkrátka v roce 1937 nedosahovaly úrovně z doby před Velkou hospodářskou krizí.

To jen potvrzovalo Hansenův předchozí postřeh, že potenciál rychlého ekonomického růstu se vyčerpává. Hrubé propočty jej vedly k závěru, že populační růst samotný zajišťoval 60 procent hrubé tvorby kapitálu v USA druhé poloviny 19. století. Ve třicátých letech ale populace stoupala polovičním tempem oproti období rychlého hospodářského růstu Ameriky v 19. století. Zrovna tak podle Hansena ve třicátých letech oslabovaly další zásadní růstové stimuly uplynulých 150 let: dobývání nových přírodních zdrojů, revoluční technologické změny nebo války, respektive poválečná obnova.

S válkou se pochopitelně zmýlil. Byla to podle všeho až druhá světová válka a její následky, které poskytly (nejen) americkému hospodářství dostatečný růstový stimul, aby se po Velké hospodářské krizi definitivně vrátilo zpátky na trendovou linii růstu.

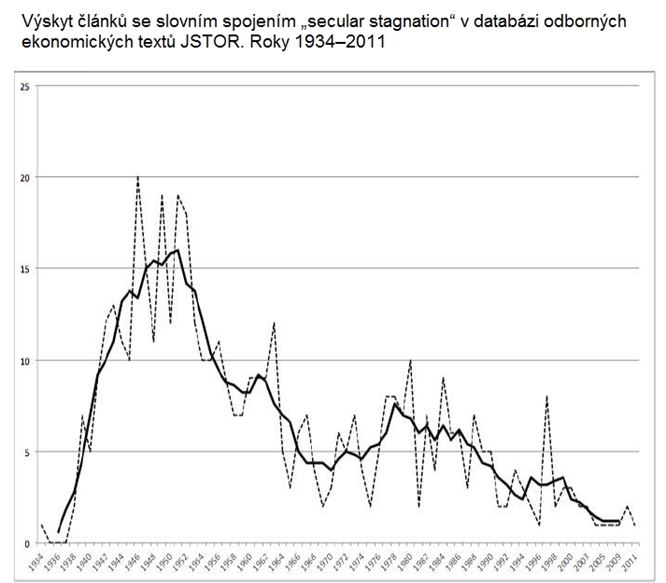

V poválečných desetiletích proto obavy z letité stagnace utichaly, ačkoli z ekonomických odborných textů nikdy zcela nevymizely (obrázek 1). V době poválečného strmého růstu, stagflace sedmdesátých let nebo tváří v tvář třetí průmyslové revoluci a jí generovaného slibného, byť – jak se dnes ukazuje – krátkodechého růstu produktivity v devadesátých letech se zdály poněkud nepřípadné.

Obrázek 1

„V poválečných desetiletích proto obavy z letité stagnace utichaly, ačkoli z ekonomických odborných textů nikdy zcela nevymizely.“ Pokud by graf pokrýval období i po roce 2011, viděli bychom zřejmě opět zvýšení frekvence užití výrazu „secular stagnation“ v odborných ekonomických žurnálech zastoupených v digitální knihovně JSTOR.

Zdroj: Backhouse, 2015

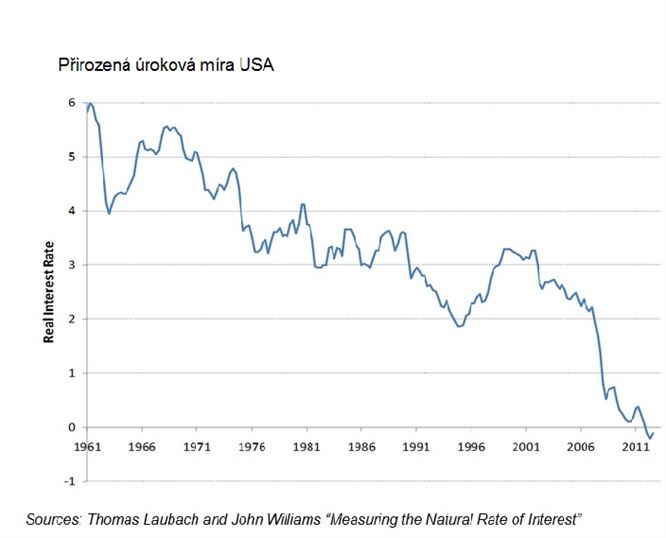

Po celou tu dobu ale v USA probíhal jiný trend, který způsobil právě to, že obavy z letité stagnace u některých ekonomů neutichly ani ve druhé polovině 20. století. Tímto trendem byl setrvalý pokles přirozené úrokové míry, který je charakteristický pro Spojené státy – a podobně i další země hospodářsky vyspělého světa – v posledních padesáti, nebo dokonce šedesáti letech (viz obrázek 2). Tedy takřka od té doby, kdy se vyčerpal prvotní stimul, jejž poskytla bezprostřední poválečná obnova a s ní spojené rozsáhlé investice.

Obrázek 2

V ekonomicky vyspělém světě klesá přirozená úroková míra dlouhá desetiletí. Část ekonomů (Summers a spol.) míní, že za to mohou fundamentální faktory typu stárnutí populace, část ekonomů (Borio a spol.) má za to, že trend výrazně zesiluje měnová politika centrálních bank, které každou další krizi řeší větším a větším měnovým uvolněním.

Zdroj: Summers, 2014

Japonizace, uberizace,…

Před několika lety proto Summers mohl Hansenovu myšlenku letité stagnace naplno oprášit. Uvědomil si totiž, že úroková sazba už nemá kam dál klesat, aby při plné zaměstnanosti vyrovnávala úspory s investicemi. Poptávka po kapitálu čili investicích se snižuje, jenže úroková sazba už nemá kam dál klesat, po desetiletích zmíněného sestupu narazila na svoji nulovou mez.

Proč ochabuje poptávka po investicích? Podle Summerse za to může několik věcí. Zaprvé, „japonizace“ vyspělých ekonomik, tedy jejich populační stárnutí. Populační růst jako ekonomický stimul prostě v řadě ekonomik zcela vymizel, čímž se završil trend, jenž Hansen s obavami pozoroval už koncem třicátých let.

Technologický rozvoj sice v porovnání s Hansenovými časy nezpomalil, ale růst produktivity není dnes takový jako v jeho době (Hansen zemřel v roce 1975), v polovině dvacátého století. A navíc, nové technologie jsou investičně úsporné. Vedle japonizace tak dochází k „uberizaci“ vyspělých ekonomik, která souvisí i s rozmachem sdílené ekonomiky. Jedno auto využívané navíc v rámci sdílené ekonomiky způsobuje podle studie londýnského dopravního podniku úbytek jedenácti až sedmnácti vozidel na silnicích. Takže nejen, že je relativně méně ekonomicky aktivních mladých lidí a lidí středního věku (zato ovšem více penzistů), kteří by auta poptávali, ale sdílení představuje další značný tlak na pokles poptávky po automobilech. To je pochopitelně jen jeden příklad za všechny.

Summers ale kromě japonizace a uberizace pozoruje i další faktory, které vedou k poklesu poptávky po kapitálu a investicích, k „investiční nouzi“, a tedy letité stagnaci. Sílící příjmová nerovnost značí, že peníze končí v rostoucí míře u těch, bohatých, kteří mají nižší sklon ke spotřebě, tj. spotřební výdaje, které by roztáčely kola ekonomiky, tvoří nižší podíl jejich celkového příjmu. Ke stagnaci přispívá ještě růst poptávky po bezpečných aktivech, který souvisí s pokrizovým obecným růstem nechuti k riziku a s rostoucí regulatorní zátěží, která rovněž oslabuje celkový rizikový apetit.

Existují pochopitelně i jiná vysvětlení toho, proč je ekonomický růst (nejen) vyspělého světa tak mdlý. Ekonom Claudio Borio z basilejské Banky pro mezinárodní platby upozorňuje na masivně neefektivní umísťování kapitálu v letech před finanční krizí, podněcované uvolněnou měnovou politikou centrálních bank. (Borio, 2016) Neefektivní umísťování kapitálu, tedy nafukování bublin, snižuje produktivitu, už když k němu dochází, když se bublina teprve nafukuje. Nafukující se bublina, živena nízkými sazbami, totiž vysává ekonomické zdroje z jiných, produktivnějších částí ekonomiky. Centrální banky ale bohužel řeší každou další krizi ještě citelnějším uvolněním měnových podmínek, tedy nafukováním dalších bublin. V současnosti už se zdá, že nemohou ještě víc uvolňovat, pokud se neuchýlí například k pověstnému shazování peněz z vrtulníku.

Shazování peněz z vrtulníku je možnost, kterou ekonomové Summersova typu dnes už přijímají otevřeněji než ještě před pár lety. Z čistě akademické, hypotetické úvahy se pozvolna stává reálná možnost. Kdo by to ještě před pár lety řekl? Ale podobně tomu bylo s negativními nominálními úrokovými sazbami. Hle, už se nad nimi nikdo nepozastaví.

A to je Summersovi a spol. jen dalším potvrzením toho, že ekonomicky vyspělý svět opravdu prochází letitou stagnací. Pokud tomu tak je, znamená to kromě jiného to, že úrokové sazby setrvají na historicky nízkých úrovních mnohem déle, než se předpokládá, a ekonomičtí věštci užívající DSGE modely se budou dále mýlit (viz obrázek 3). Nezdá se se totiž, že by se fundamentální, dlouhodobé a dalekosáhlé trendy spočívající ve stárnutí obyvatelstva neboli japonizaci, uberizaci, rostoucí nerovnosti či zvyšující se regulatorní zátěži měly jen tak zvrátit.

Obrázek 3

DSGE modely, čili modely dynamické stochastické všeobecné rovnováhy, jsou dnes denním chlebem ekonomických analytiků po celém světě. Hojně je využívají i centrální banky. Na správnou předpověď vývoje přirozené úrokové míry v USA jsou však opakovaně krátké. Spíše se zdá, že přání je otcem myšlenky, pardon, věštby, pardon, prognózy.

Zdroj: Laubach, Williams, 2015

A co my tady v Česku?

Pokud se ale jen tak nezvrátí, nelze čekat růst ani u úrokových sazeb tuzemských hypoték. Ti, kteří si berou hypotéky na krev, tedy v zásadě sázejí na letitou stagnaci v hospodářsky vyspělém světě, a konec konců i u nás. Sázejí na to, že se modely DSGE budou i nadále mýlit. Což by nemuselo být nic překvapivého, jelikož behaviorální ekonomové dokládají, že obyčejný selský rozum mnohdy poskytuje lepší predikce než nejkomplexnější matematické modely (viz Gigerenzer 2016, str. v – xi). Vzhledem k tomu, že teorie letité stagnace má své zastánce v takových veličinách finančního světa, jako je Summers nebo nyní nově i Yellenová, nelze českým Lojzům Novákům takové jednání vyčítat. Ti Češi, kteří si berou hypotéku na krev, vždycky můžou odkázat na Summerse nebo Yellenovou a říci, že jednají v souladu s názory ekonomických špiček. V duchu názoru nemalé části světového ekonomického establishmentu.

Můžou své jednání celkem racionálně zdůvodnit sami sobě i okolí. A tím spíš to svedou jejich finanční poradci nebo osobní hypoteční bankéři.

Znamená to ale, že se v dohledné době nemůže v Česku objevit citelný tlak na pokles cen nemovitostí, zejména v Praze? Ne. Ceny nemovitostí totiž můžou klesnout i při pokračujícím tuzemském ekonomickém růstu a současně pokračujících nízkých úrokových sazbách. V posledních letech výrazně stoupl podíl lidí, kteří si pořizují nemovitost „na investici“. Právě z důvodu ekonomického růstu, nedostatku jiných investičních příležitostí, zmíněné „investiční nouze“, a nízkých úrokových sazeb. Takoví lidé se ale dříve či později poohlédnou po jiných investicích – investiční nouzi navzdory – v tom případě, že se nůžky mezi cenou nemovitosti a výší nájemného rozevřou do té míry, že už investice do nemovitosti nebude uspokojivě návratná, neboť ji kumulativně inkasované nájemné nepokryje ani za řadu let. Poptávka po nemovitostech pak ochabne, a tím pádem i jejich ceny, aniž by došlo k růstu úrokových sazeb.

Sečteno podtrženo, přepočítat se dnes mohou snáze ti, kteří míní, že si budou dobře žít díky pořízení nemovitosti „na investici“, než ti, kteří jedou se svojí hypotékou na krev.

Rozšířená verze textu psaného pro Roklen24

Nejnovější podcasty