https://www.finmag.cz/finance/268797-pet-let-od-lehman-brothers

Pět let od Lehman Brothers

Svět „slaví“ pět let od pádu Lehman Brothers. Je to možná trochu hloupé, ale na druhé straně je co slavit. Například, že svět stále stojí. A že na akciích se dalo od té doby dobře vydělat.

Vracím se o pět let nazpět ke komentáři, který jsem tehdy nazval Panika jako makroekonomická veličina. Posuďte, kde jsem se mýlil a kde jsem měl pravdu. Text je rozumně krácen:

Panika jako hlavní hybatel

Panika se za určitých okolností může sama o sobě stát makroekonomickou veličinou. Katastrofická nálada nejenže fungovala jako jediný faktor určující vývoj trhu, ale po určitou dobu se stala dokonce jediným vodítkem měnové a fiskální politiky největší světové ekonomiky.

Kořeny nynější krize (po pádu Lehman Brothers a státní záchraně AIG se již jiný termín použít nedá) sahají do let 2004 až 2006, kdy byl poskytnut největší objem špatných hypoték. (…) Samotný objem špatných úvěrů na hypotékách se pohyboval v řádech dolních stovek miliard dolarů, ne více než 400 miliard. Toto číslo zhruba odpovídá třem procentům amerického HDP, což znamená, že ekonomika by za normálních okolností byla schopna je absorbovat bez otřesů.

Cestou různých odvozených cenných papírů se však riziková expozice na substandardní hypotéky dostala do nejnepravděpodobnějších míst. Nikdo nevěděl, kde špatné úvěry jsou, takže se z důvodů opatrnosti předpokládalo, že mohou být všude. Tento princip předběžné opatrnosti způsobil mnohem větší škody než samotné špatné úvěry. Mezibankovní obchody již začátkem podzimu 2007 takřka vyschly.

Zde je nutno podotknout, co bylo zřejmé již v roce 2008: že finanční krize fakticky začala již v roce 2007. Jenomže tehdy si jí většina politiků a ekonomů ještě nevšimla.

Splněná očekávání

Mezitím se zcela změnila bankovní kultura v globálním měřítku. V bankách vždy spolu soupeří oddělení obchodu a risk managementu. V příznivých časech vítězí obchodníci a risk manažeři jsou vnímáni jako nepříjemní kaziči obchodů. Jakmile se však situace zhorší, rizikoví manažeři se ujímají vlády a škrtají jeden obchod za druhým. V krajním případě seškrtají prakticky všechno a nastává jev zvaný credit crunch neboli „úvěrové zadrhnutí“.

Globální nástup risk manažerů k moci měl již začátkem roku 2008 za následek, že úvěry do oblastí developmentu a nemovitostí prakticky vyschly. Přísun financí do stavebnictví a obchodu s nemovitostmi se zastavil, ačkoli úvěrování jiných odvětví (zejména výrobního průmyslu) zůstalo nedotčeno.

Ano, trh s nemovitostmi a stavebnictví je obvykle epicentrum krize: točí se tam velké peníze, půjčují velké úvěry, je prostor pro špatné investice ve velkém měřítku.

Bubliny, antibubliny a praktický konec jedné slavné teorie

Psychologie trhů však nebyla naladěna na růst, ani na recesi, nýbrž na největší krizi od 30. let. Finanční a kapitálové trhy, které až do října 2007 zvesela ignorovaly jakkoli silné příznaky hypotéční krize, najednou radikálně změnily polarizaci – jako kdyby chtěly zpětně dohonit své zpoždění ve vnímání situace.

V této souvislosti je vhodné učinit malou vsuvku ohledně efektivity trhů. V 60. letech vznikla tzv. hypotéza efektivních trhů, která ve své nejužívanější formě praví, že trhy jsou schopny v každém okamžiku vstřebat aktuální veřejně dostupné informace a promítnou je do burzovních cen. Tato teorie dodnes patří k hlavnímu proudu financí – ačkoli vývoj posledních nejméně deseti let ji usvědčuje z neplatnosti. Od roku 1997 svět zaznamenal celou sérii bublin a „antibublin“, což jsou jevy, které jsou s hypotézou efektivních trhů neslučitelné:

- 1997: asijská a česká finanční krize – akciové trhy do poslední chvíle nic netuší

- 1998: ruská finanční krize, pád fondu LTCM – trhy padají z režimu „bublina“ do režimu „antibublina“

- 1999 až březen 2000: technologická spekulativní bublina, trhy rezignují na jakoukoli racionalitu

- březen 2000 až březen 2002: tříletá „antibublina“, jakákoli dobrá zpráva je ignorována, jakákoli špatná zpráva je započtena dvojnásobně; trhy se zcela odpoutávají od fundamentálních makroekonomických veličin

- březen 2002 až říjen 2007: éra bubliny hnaná nadbytkem peněz v globální ekonomice; trhy ignorují veřejně publikované varovné příznaky hypotéční krize

- říjen 2007 až srpen 2008: éra antibubliny hnaná psychologickým očekáváním zkázy; trhy ignorují poměrně dobrá makroekonomická data

- září 2008: počátek éry skutečné krize, kdy pouhá psychologie a panika skutečně vytvořily reálný finanční Armageddon?

Během uplynulých deseti let (možná déle) se v historii světových burz nevyskytl snad ani jediný týden, během kterého by trhy efektivně zpracovávaly dostupné ekonomické informace a promítaly je do cen. Teorii efektivních trhů je třeba v praxi zcela odepsat. Nyní již není ničím více než zajímavou, ale nepříliš praktickou kapitolou v zastaralých finančních učebnicích.

To sedí: akciové trhy jsou řízeny krátkodobě hormony, dlouhodobě objemem peněz v ekonomice. Kdo zná tyto zákonitosti, může si ušetřit hodně peněz a hodně zklamání. Kdo spoléhá na hypotézu efektivních trhů, může jen fatalisticky krčit rameny, když se trhy řítí do pekel.

Kdo na krizi vydělal

Z hlediska praxe je nyní podstatná otázka, co bude dál. Jisté je, že krize v oblasti nemovitostí bude v USA trvat ještě nejméně rok, a že česká ekonomika dostane plný zásah teprve v roce 2009. Již nyní úvěry pro developery takřka zamrzly a podmínky pro poskytování hypoték se zpřísnily. Rok 2009 jistě nebude lepší, přinejmenším během prvního pololetí.

Ano, česká ekonomika dostala plný zásah v roce 2009. Ale předpovídat tento vývoj nebylo v září 2008 žádné umění.

(...) Přesto situace není zdaleka tak zoufalá, aby ji bylo možné srovnávat s rokem 1930, kdy pád komerčního ústavu Bank of United States započal éru Velké deprese (nikoli Černý pátek na burze, ten byl ve skutečnosti jen bezvýznamnou epizodou.) Proč nebude další Velká deprese? Když americká ekonomika bude potřebovat dalších 2000 miliard dolarů, dostane je.

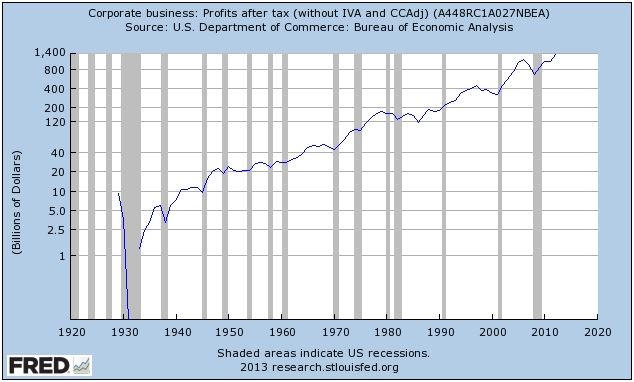

Americká ekonomika skutečně dostala tolik peněz, kolik bylo zapotřebí. Díky tomu se nekonala další Velká deprese. Následující graf ukazuje vývoj firemních zisků od roku 1929. Propad zisků, který nastal začátkem 30. let, se už nikdy neopakoval v podobné hloubce. Ani po roce 2008.

Podnikové zisky po zdanění od roku 1929

Každá panika jednou přestane. Čas ukáže skutečný rozsah způsobených škod, což přispěje k uklidnění zjitřených nervů. Po antibublině nastane další vzestup cen akcií.

Což se i stalo. Akciový index Dow Jones posílil od 15. září 2008 o 40 procent. Od svého minima ze dne 9. března 2009 získal dokonce 133 procent. Kupovat během největší paniky je dobrá věc. Stejně jako prodávat během největší euforie.

Nejnovější podcasty